[论文摘要]通过对我国l2年的信贷规模、企业债券与股票融资的数据,运用移动平均法进行长期趋势分析,发现我国银行信贷占据绝对优势地位,其次是股票融资,最后才是债券融资。得出我国的资本结构和融资变化主要受市场和国家政策的影响而变化。

[论文关键词]资本结构;融资偏好;长期趋势分析;移动平均法

一、相关概念

(一)资本结构与融资偏好

企业的资本结构是指企业各种长期资金来源的构成和比例关系,一般长期资金来源包括长期债务资本(如公司债)和权益资本(如普通股)。在许多理论分析中,一般假设企业只以普通股与公司债券两种融资方式筹措经营所需资金。

融资偏好是指导行为主体对于不同融资方式进行选择的排列顺序。

资本结构理论主要有四种,包括美国财务管理学家大卫·杜兰特(DavidDurand)早期的资本结构理论、莫迪格莱尼(F.Modigliani)和米勒(M.Miller)著名的MM理论、以MM理论为基础的权衡理论、迈尔斯(My- ers)和马吉洛夫(Majluf)(1984)的如今称为优序融资理论的资本结构理论。如今影响最大的是优序融资理论,它认为企业融资一般会遵循内部融资、债务融资、权益融资这样的先后顺序。

(二)长期趋势分析和移动平均法

所谓长期趋势是指客观的社会经济现象在某一段较长时期内持续发展变化的趋势。

社会经济现象的发展变化,是受多方面的因素影响的,它除了受长期趋势因素影响之外,还受季节因素、循环因素和不规则因素等变化的影响。长期趋势分析就是采用一定的方法,将趋势因素以外的其他因素的变化影响,加以消除,使社会经济现象的发展变化,独自显示出长期趋势,为探索社会经济现象发展变化的规律性和统计预测提供重要的条件。测定长期趋势的方法,主要有移动平均法和最小平方法。本文拟以中国的公司l2年数据为例,运用移动平均法,来分析中国的资本结构是否符合国外的优序融资理论或国内学者提出的股权偏好理论。

二、我国企业资本结构分析

(一)数据的选择和处理

1.样本的选取。本统计以中国全部企业为统计对象。涵盖了上市公司和非上市公司。我国对于长期资本的取得主要是依靠银行借款、发行债券和股票。而这都属于外部融资的范畴。由于对银行提供的借款划分上市和非上市公司工作难度较大,故此加大样本范围。

2.内容的选择。在选择内容上,以每年的银行信贷增量、债券融资额和股票融资额为对象分析我国企业的资本结构。改变以往只以普通股与公司债券两种融资方式筹措经营所需资金分析资本结构的假设。

3.时间范围。在时间窗口上,为了能对中国企业的融资情况进行纵向对比,本文所选数据的时间窗口为1996—2007年。期间共持续12年。

4.理论假设:不规则变动是由偶然的随机因素所引起的。若从—个较长时期看,则各种偶然因素的随机因素所形成的偏差会相互抵消。故本文采用移动平均法一三项移动平均进行数据修匀来测定融资偏好的长期趋势。

5.数据来源。1999-2007年的信贷数据根据中国人民银行网站的数据整理,1994-1998年的数据根据国家统计局的网站整理。债券和股票数据来源于《中国证券期货统计年鉴(2OO1)>,2001-2004的数据来源于《中国金融发展报告》(李扬,社会科学文献出版社),2005-2007的数据来源于<中国金融发展报告》、中国人民银行网站《中国金融市场发展报告》和中国债券信息网《中国债券信息市场年度分析报告>整理而成。

6.银行信贷数据说明。1994--2007年的人民币各项贷款余额分别为39974.77、50544.1、61516.6、74914 1、86524.1 93734.3、99371.07、112314.70、131293.93、158996.23 177363.49、194690.39、225285.28、261690.88。依次得出1995---2007年各项人民币信贷增量数据为10569.33、10972.5、13397.5、11610、11610、11610、7210.2、5636.77、12943.63、18979.23、27702.3、18367.26、17326.9 30594.89、30594.89。

(二)我国企业资本结构与融资偏好问题l2年数据分析

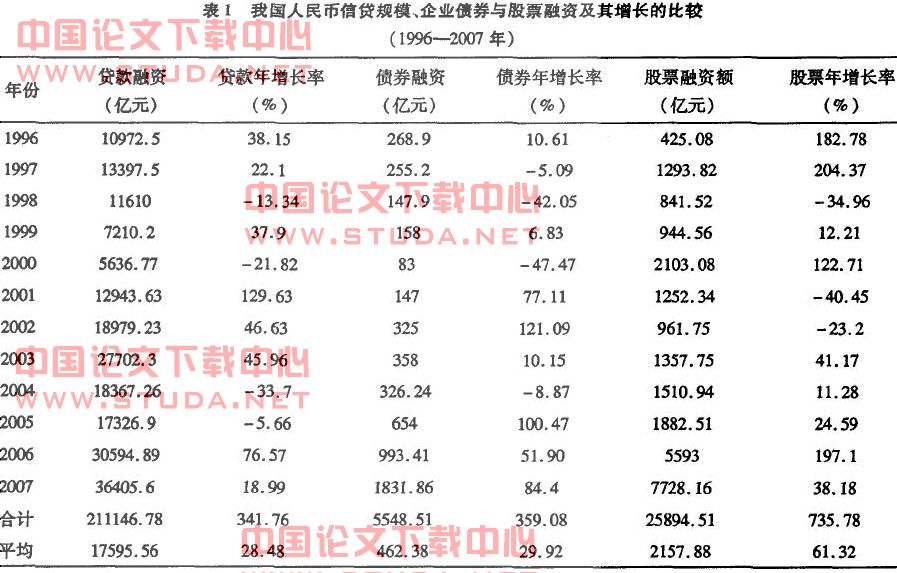

我国金融机构发放给企业的人民币信贷规模,企业的债券融资额及股票融资额如表2所示。

由表1可以看出,我国企业融资的顺序,首先是贷款融资,其次是股票融资,最后是债券融资。从合计数和平均数来看,我国银行信贷占据绝对优势,银行信贷、股票融资和债券融资所占的比重分别是87%、11%和2%。银行贷款融资大概是后两者的6.7倍。从增长速度来看,银行信贷要相对稳定,债券和股票增长的幅度比较大,股票增长最高达到2倍以上,下降最多也达到四成。这很大程度上和当时的政策或市场环境相关。比如,2004年11月,我国允许证券公司可以在由人民银行主管的银行间发行短期短期融资券,使2005年债券融资量有所增长;我国2005年10月通过新的《证券法》和《公司法》之前,对债券融资主体的限定是:“股份有限公司、国有独资公司和两个以上的国有企业或者其他两个以上的国有投资主体设立的有限责任公司”。新法出来后,适当放宽了公司债券的发行条件,不再将公司债券的发行限定在股份有限公司或国有有限责任公司中,尽管仍对公开发行证券公司的净资产、可分配利润、累计债券总额等作出具体规定,但这些新法的出台,无疑对债券的发行增加有着积极的影响,在2007年仅新推出的品种公司债券就发行112亿元;对于股市,由于2006年工行和中行上市,导致企业融资明显增多,2006年5月份起,恢复A股发行后,企业在股票市场融资步伐明显加快,A股和H股筹资占同比明显多增较多。

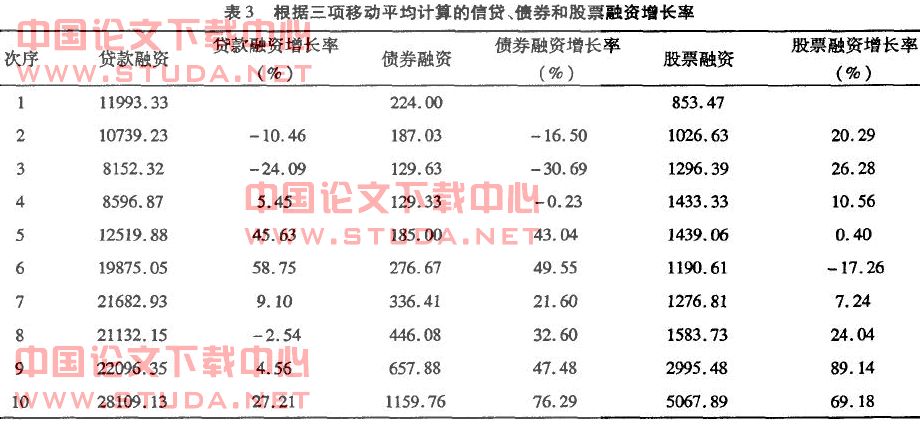

为体现我国企业资本结构和融资偏好的长期趋势,下面应用三项移动平均对我国数据进行计算(为的是既能体现数据的真实性,又能得出比较客观的长期趋势),见表3

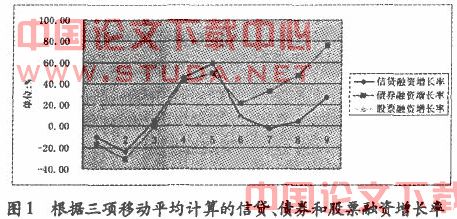

根据表2,在三项移动平均法下,由总额来看,贷款融资与债券融资是先降后升的趋势,而股票是先升后降再升的趋势。由于三者融资额的数据相差太大,做成图表表达不够理想,故以在三项移动平均法下的数据为基础,计算各自的年增长率,做成表3,再以表3为基础,做成图1,以此来判断融资的发展趋势。

由表1可以看出,贷款融资和债券融资的增长速度大致相同,只是在前期,贷款融资上升和下降的幅度都比债券融资的要大,但在后期,贷款融资上升的幅度大大低于债券融资。这说明,债券市场的融资能力有所增强。股票的增长速度几乎与前两者是相反的,在后期有几年,三者的增长线是一致的,都是上升的,股票融资的增长还超过前两者的增长,但最后一期,股票融资没有继续增长,而是下降。三者增长的变化,基本上和表2的分析结论一致。

(三)基于12年数据对我国企业资本结构与融资偏好问题分析总结

1.我国企业外部融资以贷款融资为主,占据绝对优势。由表2得出,1996-2007年这12年的数据显示,银行信贷所占的比重是87%,是股票融资和债券融资合计的6.7倍。

2.我国债券融资的规模一直很小。这主要是由于我国企业债券的发行条件、利率确定及投资方向都带有浓厚的计划经济色彩。一是明显向国有企业倾斜;二是对企业债的管理思路是,仅把企业债当做固定资产投资的资金缺口,而非从企业融资和资本市场金融品种的角度来管理。

3.股权融资的比例随市场行情而波动。从不同年份对比来看,股市行情好的年份,比如2000年、2005年和2006年,股权融资的比例偏高,而在股市行情不好的年份,如2001年和2002年,股权融资的比例就偏低。这个结果也验证了市场机会假说,即企业总是偏向于选择在股市行情好的时候进行股权融资,因为这样可以融到更多的资金。

4.强烈的股权融资偏好表现并不明显。由于缺少其他的股权再融资渠道,配股在很长一段时间内都是上市公司再融资的主要方式;随着配股门槛的提高,2000年后我国上市公司纷纷选择增发股票这一新的融资渠道.针对增发过多、过滥的问题,中国证监会于2002年又提高了新股增发的条件,2002年和2003年申请增发的上市公司数量明显减少,已增发的上市公司数量减少且融资额也大为降低,上市公司“增发热”逐步降温。股权融资很大一部分原因是在国家政策引导下的结果。

5.融资方式随着政策环境变化而依次变化。1992年以后,中国经济的市场化改革明显,随着企业、财政和金融制度的深入和资本市场的建立,融资体系发生了重大变化,企业融资渠道不再以过去单一的政府财政或银行融资为主导,而是充满竞争的多种资金来源组成的集合体系,既可以通过银行间接融资,也可以通过股票市场直接融资,还可以发行债券融资。政策成了企业融资偏好形成和演进的深层次原因。

三、结论

流行的资本优序理论认为,企业的融资优序选择顺序是:首先内部融资,其次银行借款,接着是发行债券和可转换债券,最后才是发行股票。而本文通过对我国12年的信贷规模、企业债券与股票融资的数据,运用移动平均法进行-K期趋势分析,发现我国银行信贷占据绝对优势地位,其次是股票融资,最后才是债券融资。这有别于西方的资本理论,但又有别于国内流行的股权偏好理论。尽管本文是以大样本的方式出现,但也涵盖了中国上市公司融资的基本规律。本文认为,我国的资本结构和融资变化主要受市场和国家政策的影响而变化。